賃上げ促進税制とは、青色申告書を提出する企業又は個人事業主が従業員に支払う給与等を前年度より一定以上増加させた場合、増加した金額の一部を法人税又は所得税から税額控除できる制度です。

賃上げ促進税制が改正され、令和6年4月から、大企業向け、中堅企業向け、中小企業向けの要件が追加されました。

今回は中小企業向けの改正点をお伝えいたします。

【適用期間】

令和6年4月1日~令和9年3月31日までに開始する事業年度(個人事業主は令和7年から令和9年までの各年が対象)

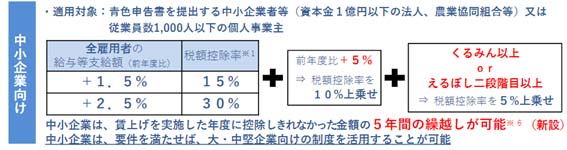

【適用対象】

青色申告書を提出する中小企業者等(資本金1億円以下の法人、農業協同組合等)又は従業員数1,000人以下の個人事業主

【適用要件】

雇用者給与等支給額が前年度より1.5%以上増加 ➡ 税額控除率15%

※2.5%以上増加している場合は税額控除率30%

【上乗せ要件①】

教育訓練費の金額が前年度より5%以上増加している場合、税額控除率が10%上乗せされる

【上乗せ要件②】※新設

厚労省より「くるみん」(子育てサポート企業)以上の認定、又は「えるぼし」(女性活躍推進企業)認定のうち二段階以上を取得している場合は税額控除率が5%上乗せされる

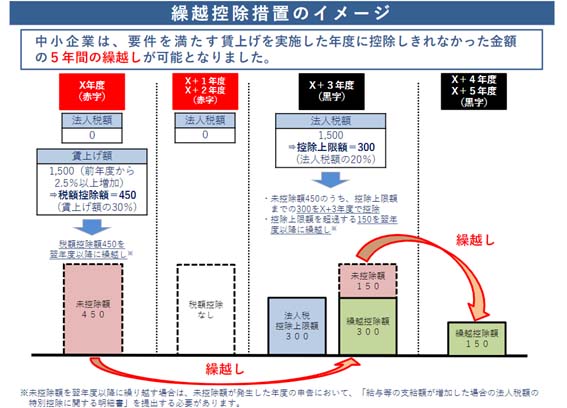

【繰越控除】※新設

税額控除の内、控除しきれない金額が発生した場合には、翌年度以降5年間にわたって繰越しできる

まとめ

今回の改正により、新しい上乗せ要件が追加され、中小企業の税額控除率が最大45%になります。また改正前の制度では赤字の場合は賃上げ促進税制のメリットは享受できませんでしたが、今回の改正により黒字化した後に賃上げ促進税制のメリットを享受できるようになりました。

(中小企業庁「賃上げ促進税制」パンフレット(暫定版)より抜粋)