令和3年10月1日より、❝適格請求書発行事業者❞の登録受付が始まりました。

消費税の仕入税額控除は、令和5年10月1日より❝適格請求書等保存方式❞という名称のインボイス制度が導入されることとなります。この方式は、事業者登録を基礎として❝適格請求書発行事業者❞以外の者(消費者や免税事業者又は国税庁の登録を受けていない課税事業者)、から行った課税仕入れは、原則として仕入税額控除の適用を受けることができなくなります。

今回は、適格請求発行書事業者登録制度について、説明していきます。

登録要件

・❝適格請求書発行事業者❞は適格請求書を発行することが出来る事業者として登録を受けた事業者

・登録は、消費税の課税事業者でなければ申請ができない

登録の申請と通知

❝適格請求書発行事業者❞になろうとする事業者は、所轄の税務署長に対して❝適格請求書発行事業者の登録申請書❞を提出します。登録申請書の提出を受けた税務署長は、拒否要件に該当しない限り、適格請求書発行事業者登録簿に法定事項を登載して登録を行い、登録を受けた事業者に対して書面にて通知する。

・課税事業者

登録は自ら申請して行うものですから課税事業者であっても、自動的に登録されるわけではありません。

・免税事業者

免税事業者であっても適格請求書等を交付する必要がある場合は、課税事業者を選択して登録が必要。

登録の効力

登録の効力は、通知日にかかわらず適格請求書発行事業者登録簿の登載された日(登録日)に発生する。e‐Taxで申請すれば登録とほぼ同時に登録通知がメッセージボックス内に格納されますが、書面による場合には登録から日を経て通知を受取ることになる。そのため登録日から通知を受けるまでの間の取引について、既に請求書を交付している場合、通知を受けた後に適格請求書の記載事項を満たした請求書を改めて相手方に交付する必要があります。ただし、通知を受けた後、登録番号等の適格請求書の記載事項として不足している事項を相手方に書面等(注)で通知することで、既に交付した請求書と合わせて適格請求書の記載事項を満たすことができます。

(注)既に交付した書類との相互の関連が明確であり、書面等の交付を受ける事業者が適格請求書の記載事項を適正に認識できるものに限る

登録申請の時期

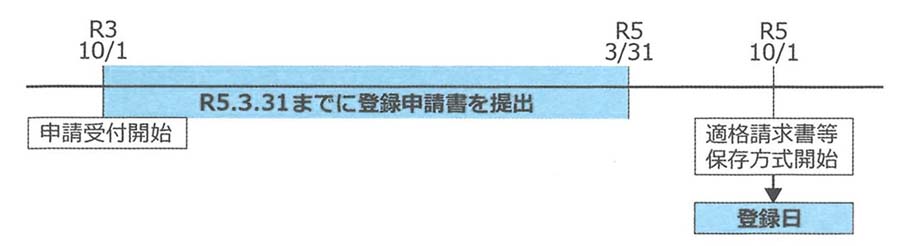

申請の受付は、令和3年10月1日から開始

・令和5年10月1日の登録を受けようとする場合

適格請求書等保存方式が導入される令和5年10月1日に登録を受けようとする事業者は、令和5年3月31日までに登録申請書を税務署長に提出する必要があります。

ただし、令和5年3月31日までに申請書を提出できなかったことにつき「困難な事情」がある場合、令和5年9月30日までの間に申請書にその困難な事情を記載して提出して、税務署長により適格請求書発行事業者の登録を受けた時は、令和5年10月1日の登録を受けたものとみなされます。「困難な事情」について、その困難の度合いは問いません。

(注)特定期間における課税売上高が1,000万円を超えたことによって課税事業者となる場合には、令和5年3月31日は令和5年6月30日に読み替えてください。

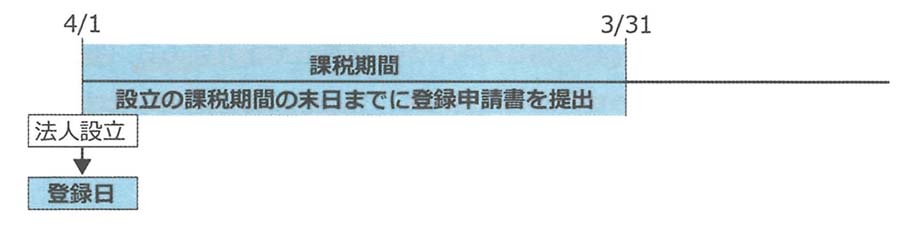

・新設法人等の登録時期の特例

新たに設立した法人が、事業を開始した日の属する課税期間の初日から登録を受けようとする場合、その旨を記載した登録申請書を事業開始した日の属する課税期間の末日までに提出した場合において、税務署長により適格請求書発行事業者登録簿へ登載がされたときは、その課税期間の初日から登録を受けたものとみなされる。新設合併、新設分割、個人事業者の新規開業等の場合も同様。

1.課税事業者である法人

課税事業者である法人の場合、事業を開始した課税期間の末日までに、事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載した登録申請書を提出することで、新設法人等の登録時期の特例の適用を受けることができます。

2.免税事業者である法人

免税事業者である法人の場合、登録申請書に併せて課税事業者選択届出書を提出する必要があります。

免税事業者の登録

免税事業者は適格請求書発行事業者になることはできませんので、免税事業者が適格請求書発行事業者の登録を受けたい場合は、課税事業者を選択しなければなりません。

(1)令和5年10月1日の属する課税期間の登録する場合

課税事業者の選択は、課税事業者選択届出書を提出して行います。但し、免税事業者が令和5年10月1日の属する課税期間中に登録を受ける場合、課税事業者選択届出書の提出を不要とする経過措置が設けられています。令和5年3月31日までに登録申請書を提出すれば、登録拒否要件に該当しない限り、令和5年10月1日に登録され令和5年10月1日から適格請求書発行事業者である課税事業者となります。

(2)(1)の翌課税期間以後に登録する場合

免税事業者が令和5年10月1日の属する課税期間の翌課税期間以後に登録を受ける場合には、登録申請書及び課税事業者選択届出書を提出する必要があります。免税事業者が翌課税期間から課税事業者となることを選択して登録を受けようとする場合は、その翌課税期間の初日の前日から起算して1月前の日(登録日が1月1日であればその前年の11月30日)までに、登録申請書を提出しなければなりません。

簡易課税制度選択届出書の提出時期の特例

上記の(1)の経過措置により、令和5年10月1日から適格請求書発行事業者となる場合、令和5年10月1日の属する課税期間中に簡易課税制度選択届出書を提出したときは、その課税期間の初日の前日に簡易課税制度選択届出書を提出したものとみなされ令和5年10月1日から簡易課税制度を適用することができます。この場合、簡易課税選択届出書に、この提出時期の特例の適用を受ける旨の記載が必要です。

免税事業者となるための登録の取り止め

適格請求書発行事業者には、事業者免税点制度は適用されません。したがって、適格請求書発行事業者は基準期間における課税売上高及び特定期間における課税売上高が1,000万円以下となっても、登録の取り止めの手続きを行わない限り免税事業者となることはできません。適格請求書発行事業者は、納税地を所轄税務署長に、❝登録取消届出書❞を提出することにより適格請求書発行事業者の登録の効力を失わせることができます。

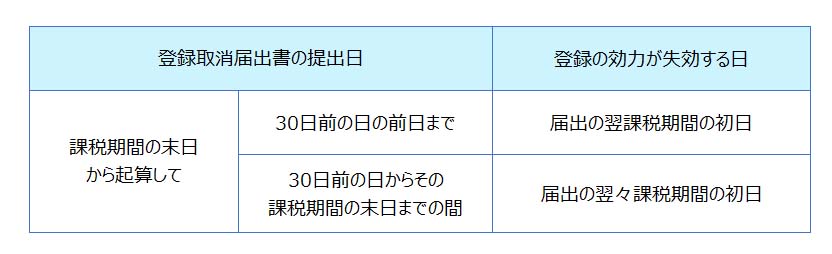

登録の効力が失われる日は次の通りです。(新消法57の2⑩一)

登録取消届出書の提出の効果は、月単位ではなく月の大小により変則的になります。例えば、課税期間の末日が3月31日である場合、3月31日から起算して30日前の日は3月2日です。その前日の3月1日に提出すれば翌課税期間の初日に登録の効力がなくなりますが、3月2日に提出すると翌々課税期間の初日となります。また、課税期間の末日が4月30日の場合、4月30日から起算して30日前の日は4月1日です。その前日の3月31日に提出すれば翌課税期間の初日に、4月1日に提出すれば翌々課税期間の初日に登録の効力がなくなります。

事業を廃止した場合

適格請求書発行事業者が事業を廃止し、❝適格請求書発行事業者の廃止届出書❞を提出した場合は、事業を廃止した日の翌日に登録の効力が失われます。通常の申請期限までは時間の余裕がありますが、自社の状況や取引先との関係などを考慮した上で、申請書の提出の可否を決められてはどうでしょうか。

参考文献 消費税インボイス制度(コントロール社)